تجربه مدیران مالی و بانکی در سالهای اخیر اثبات کرده است که #مدیریت_ریسک دقیق و پیشگیرانه باعث ایجاد ثبات در روندکار و فعالیتها شده و #بانک را قادر می سازد به دور از تلاطم های ناگهانی و ریسک های غیر ضروری به فعالیت های اصلی خود بپردازند.

تمامی مدیران به این موضوع اشراف دارند که هر عملی دارای عکس العملی است که می تواند خوب و یا بد باشد، یا بهتر است بگوییم هر عملی دارای یک #ریسک نهفته است. باید توجه کرد که فعالیت در عرصه اقتصادی و مالی به مراتب دارای پیچیدگی بیشتر و حساسیت بالاتر و به طبع آن دارای ریسکهای بیشتری هستند،که باید پس از شناخت و ارزیابی با توجه به ویژگی ها ، پتانسیل درونی ، نوع وسطح فعالیت ، آنها را تا حد امکان کنترل و درمان نموده و میزان سرمایه لازم جهت مدیریت و درمان آنها را تعیین کنند. باید توجه داشت اگر ریسک های عملیاتی به خوبی مدیریت و درمان نشود نه تنها منجربه زیان های مالی می شود، بلکه زمینه ورشکستگی واحد اقتصادی را تقویت می کنند. لذا این فرآیند می بایست با مدیریت دقیق و برنامه ریزی عالی و با ایجاد زیرساختهای نظام مند در یک بازه زمانی بلند مدت صورت پذیرد و تعجیل در انجام کار بدون در نظر گرفتن تمامی جوانب و عدم تحلیل درست می تواند باعث گردد که یک مدیریت ریسک ناکارآمد و غیر عملیاتی شکل گیرد که می تواند بسیار زیان بارتر از عدم وجود آن باشد.

انواع ریسک در سیستم #بانکداری ( از دیدگاه کمیته #بازل ) :

در سال 1988 به دنبال نکول کشورهای آمریکای جنوبی اولین مدل بسیار ساده ریسک بانکی تحت عنوان بازل 1 پیشنهاد شد. در این استاندارد فقط به ریسک اعتباری توجه شده بود، ولی در سال 1995 این کمیته اصلاحاتی را در بازل 1 لحاظ نمود و ریسکهای اعتباری و ریسکهای بازار را در دو گروه اصلی قرارداد و مابقی ریسکها را به عنوان ریسک عملیاتی شناسایی می کند.

به دنبال بحران مالی آسیا در سال 1998-1997 برنامه ریزی جدیدی برای کنترل ریسک بانک ها آغاز شد. برنامه ریزی کمیته بازل 6 سال طول کشید تا در سال 2004 مقررات جدید تحت عنوان بازل 2 اعلام شد.

در بازل 2 ریسکهای اصلی بانکداری را در 3 گروه اصلی ریسک بازار و ریسک اعتباری و ریسک عملیاتی تقسیم می کند و مابقی ریسکها مانند ریسک شهرت و .... را در یک گروه جداگانه تقسیم می کند که بصورت ذیل تعریف می شوند:

- #ریسک_اعتباری : عبارت است از احتمال عدم برگشت اصل و فرع تسهیلات اعطا شده به مشتریان.

- #ریسک_بازار : ریسکی که ناشی ازاحتمال خطا در پیش بینی های حاصل از نوسانات نرخ ها در بازار می باشد.

- #ریسک_نقدینگی : احتمال عدم توان بانک برای اعطای تسهیلات و یا پرداخت به موقع دیون (سپرده ها ) را گویند ، همچنین عدم هماهنگی بین سررسید پرداخت ها (سپرده ها) و دریافت ها موجب ریسک نقدینگی می شود ، که آن را ریسک واسطه گری نیز می نامند.

- #ریسک_عملیاتی : احتمال ایجاد مشکل در عملیات و فعالیت های بانک(نظیر ایجاد نقص در سیستم های کامپیوتری، سوء استفاده و تقلب در اسناد بانکی ، خطاهای انسانی و . . . ) را ریسک عملیاتی می گویند.

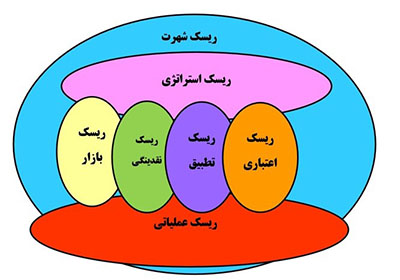

در یک نمای کلی میتوان کلیه ریسکهای یک بنگاه اقتصادی و یا بانک را در دسته بندی ذیل نشان داد :

همانطور که در شکل مشاهده می شود بستر تمامی عملیات در بانک شامل ریسک عملیاتی می باشد و ریسکهای مختلف با وجود مستقل بودن در برخی موارد دارای همپوشانی هستندو همه آنها به ریسک هدف و استراتژی بانک می رسند و با کنترل کلیه ریسکها می توان #ریسک_شهرت را کنترل نمود. لازم به ذکر است برخی از ریسک های عملیاتی وجود دارند که در عین اثر گذاری بر عملیات جاری، هیچ اثری بر ریسک شهرت یا سایر ریسکها ندارند ولی میتوانند باعث بروز ریسک های دیگر و یا تقویت آنها شوند.

دیدگاه کاربران

0 دیدگاهشما هم دیدگاه خود را ارسال کنید